El martes 24 de agosto la Asamblea Nacional, controlada por el gobernante Frente Sandinista, aprobó una reforma a la Ley 561, Ley General de Bancos, instituciones financieras no bancarias y grupos financieros, alarmando a muchos por el impacto que esto podría tener.

Los diputados reformaron también la Ley 316, Ley de la Superintendencia de Bancos y otras instituciones financieras, y la Ley 587, Ley del Mercado Capitales.

Lo que dice el gobierno

Según el gobierno el objetivo de este combo de reformas es “fortalecer el sistema financiero” para garantizar la seguridad económica y el cumplimiento de las recomendaciones del Grupo de Acción Financiera de Latinoamericana (GAFILAT).

En su intervención ante el plenario, el diputado Wálmaro Gutiérrez, presidente de la Comisión de Economía, dijo estas contribuyen a “combatir el lavado de activo, la narcoactividad, el crimen organizado, el financiamiento al terrorismo y el financiamiento a la proliferación de armas de destrucción masiva”.

«Su hermano tiene una neumonía avanzada»: El relato de una joven cuya familia se contagió de Covid19

Lo que dice la reforma a la Ley de Bancos

La justificación del gobierno sandinista no alivia las preocupaciones una vez que se lee el cuerpo de la reforma al artículo 164 de la Ley de Bancos.

A partir de ahora hay multas para todo aquel director, representante, gerente, ejecutivo principal, funcionario, administrador de prevención de los riesgos, auditor interno o cualquier otro empleado de institución bancaria “que divulgue o informe al cliente que su transacción está siendo analizada o considerada para un posible reporte de operación sospechosa de lavado de dinero, financiamiento al terrorismo o a la proliferación de armas de destrucción masiva» o bien «le informe que se presentará o se presentó dicho reporte”.

Las multas serán el equivalente a “entre cuatro y ocho veces su salario mensual” y “entre diez y cincuenta mil unidades de multa” el caso de los directores. El Superintendente podrá accesoriamente ordenar la remoción definitiva del cargo del infractor en caso de infracciones muy graves o reincidencia.

Multas a quienes «dificulten» trabajo de Superintendencia

También serán multados aquellos funcionarios que alteren información o dificulten el trabajo de la Superintendencia.

Según el texto, todos los funcionarios antes mencionados que alteren “datos o antecedentes en los balances, libros, estados, cuentas, correspondencia u otro documento cualquiera o que oculten o eviten que se conozca de los mismos o destruyan estos elementos, con el fin de dificultar, desviar o eludir la fiscalización, supervisión o inspección que corresponde ejercer a la Superintendencia” se les aplicará una multa equivalente de dos a seis veces el salario mensual.

A los directores “la sanción será de un mínimo de diez mil hasta cincuenta mil unidades de multa, de acuerdo con la gravedad de la falta”.

Hay que señalar que en este caso, las sanciones serán “sin perjuicio de las sanciones penales que correspondan”.

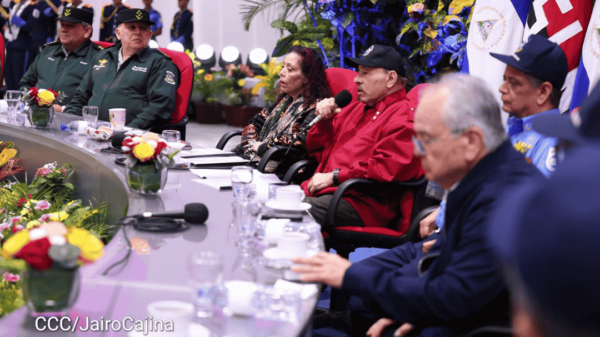

Serán multados aquellos funcionarios que alteren información o dificulten el trabajo de la Superintendencia de Bancos y de otras instituciones financieras. Archivo

Tabla de multas a instituciones bancarias

El gobierno de Ortega estableció un rango de sanciones pecuniarias de leves, graves a muy graves, estableciendo su aplicación a instituciones bancarias, sociedades financieras, empresas financieras de régimen especial y a las oficinas de representación de bancos y financieras extranjeras.

En el caso de las primeras, las sanciones van de 20.000 a 500.000 unidades de multa, o del 0.0 15% al 0.150% del patrimonio.

A las sociedades financieras, van de 3.000 a 15.000 unidades multas, o del 0.0 15% al 0.150% del patrimonio.

A las empresas financieras de régimen especial, van de las 2.000 a las 25.000 unidades de multa, o del 0.015% al 0.150% del patrimonio.

En relación a las sanciones a las oficinas de representación de bancos y financieras extranjeras, estas irán de 5.000 hasta 60.000 unidades de multa, o bien del 0.015% al 0.150% del patrimonio.

En cada uno de los casos se aplicará “el monto que resulte mayor”.

En la Ley de Mercados de Capitales se reformó los artículos 187, 188 y 212.

En el artículo 187 se establece que “El valor de cada «unidad de multa» será el equivalente en moneda nacional al de un dólar de los Estados Unidos de América, conforme al tipo de cambio oficial establecido por el Banco de Central de Nicaragua, vigente a la fecha de la imposición de la sanción”.

Se viola el sigilo bancario

Un economista que habló con NICARAGUA INVESTIGA bajo condición de anonimato, explicó que una de las características que hace creíble y atractivo a un banco o sistema bancario es el “sigilo” bancario”.

“El sigilo bancario es protegido en todas las legislaciones del mundo porque el acceso a la información de las cuentas de un cuentahabiente o de un ahorrante o de un inversionista se protege que no se dé a conocer a cualquier persona, ni siquiera a un miembro de la misma empresa, solo a aquellos que cuentan como firma registrada y que tienen un poder especial para accesar a la información de los depósitos o del dinero que se encuentran tanto en materia de cuenta corriente como en materia de depósitos plazo o en activos y pasivos de una empresa que manejen los bancos”, indicó.

Solo con orden judicial

El experto refirió que el sigilo bancario “en un estado de derecho» solo puede ser levantado por una orden judicial.

Sin embargo, subrayó que “el juez tiene que tener las pruebas suficientes” y “los argumentos suficientes” para levantarlo y así poder “obtener la información de la cuenta, los saldos o los depósitos que ha recibido o de los pagos que ha hecho”.

Al respecto, dijo que ahora la Superintendencia de Banco (Siboif) no solo va a poder pedir información sin una orden de un juez sino también sancionar a un ejecutivo, a una junta directiva o al mismo banco si le avisan al cuentahabiente que lo están investigando o si presumen que está omitiendo información.

Superintendencia en manos de un operador político

El economista criticó el hecho de que la Superintendencia de Bancos esté regida por Luis Ángel Montenegro, a quien cataloga como un “operador político”.

“Tenemos en la Siboif a un operador político como es Luis Ángel Montenegro que trabajó en bancos en la época de los ochenta, pero que realmente en los últimos años se caracterizó por ser el Contralor General de la República más inoperante e ineficiente”, manifestó.

También lamentó que Montenegro ahora pueda hasta cerrar un banco si se considera que está ocultando información.

Para el experto todo esto es un golpe a la imagen del país ante el sistema financiero internacional, donde los bancos “van a tener que pasar a categorías de mayores riesgo Fitch o mayores riesgos de las oficinas que han ido clasificando a Nicaragua con éxito en el manejo macroeconómico”.

“Estas iniciativas ponen en evidencia el autoritarismo y la característica de este régimen de afectar todo aquello que protegía a las empresas privadas, a los organismos no gubernamentales”, expresó.

Posibles reacciones de los clientes

Explicó que una de las reacciones que esto podría provocar es que las personas que tienen recursos pasen a manejar sus cuentas en el exterior. “Manejarlas en cuentas regionales de los mismos bancos aquí, pero que tienen sucursales en otros países cercanos y que pueden trabajar desde acá con tarjetas de créditos”.

El economista dice que si bien se vendieron estas reformas como “una supuesta protección” contra actividades como el lavado de dinero y del narcotráfico, en realidad se puede usar, dada su direccionalidad, “para dañar a los opositores o a los que financian campañas o aquellos que llevan proyectos de derechos humanos, que ellos consideren, el régimen actual, que atenten contra sus intereses”.

Bancos ya tenían que cumplir normas en manejo de fondos

El experto explicó que ya los bancos tienen la obligación de pasar información del cumplimiento de las normas prudenciales del manejo de los fondos.

“No se pueden hacer operaciones comerciales como que anduviéramos en los tiempos del cacao y los trueques, o sea, haciendo operaciones, trasladando efectivo de un lugar a otro que es lo que le ha pasado a estas cuentas de los proyectos ALBA y a las cuentas sancionadas que han tenido que recurrir a ver dónde les tienen el dinero que tenían antes en bancos cuando no habían las sanciones”, refirió.

Nicaragua Investiga

You must be logged in to post a comment Login