A propósito de las graves acusaciones de diputados oficialistas en contra de la banca nacional, sale a brote el tema de las tarjetas de crédito que han estado siempre en polémica. Y es que en medio de la crisis socioeconómica que atraviesa el país, las quejas y disgustos continúan acentuándose, sobre todo debido a las tasas de intereses que agobian a muchos de los tarjetahabientes.

¿Ortega lanza un anzuelo a banqueros? Aprobación de Ley de Consumidores quedó inconclusa

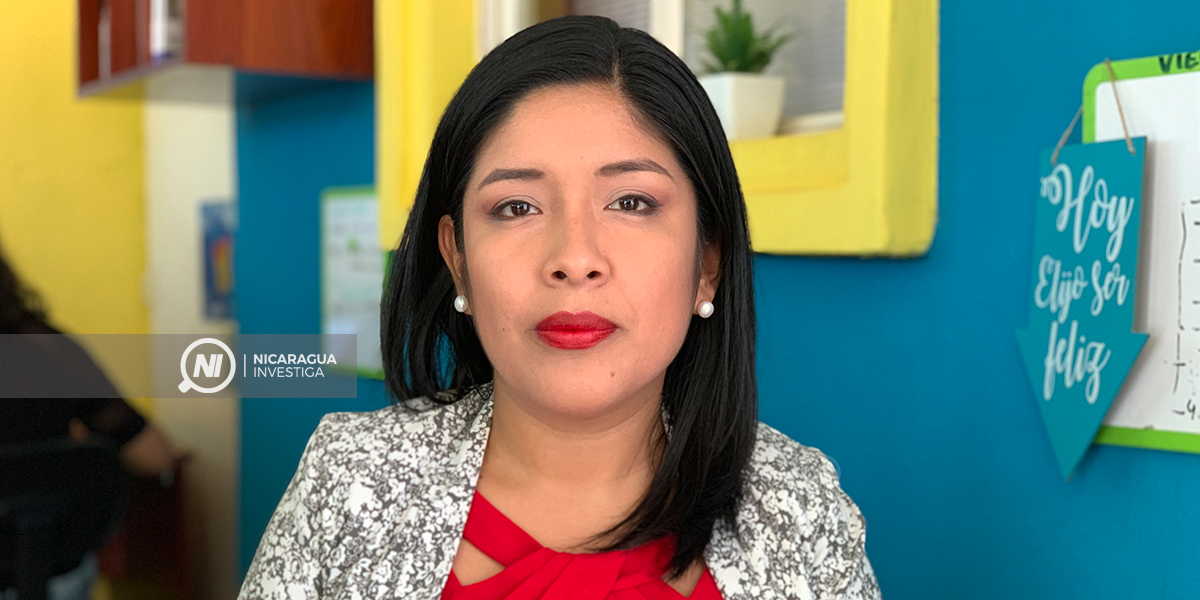

Gisella Canales, fundadora de la plataforma de educación financiera y economía Dele Peso a sus Pesos, destaca que, aunque en términos generales esta es bastante elevada en comparación con el resto de créditos, no es de las más altas a nivel de Centroamérica. En Guatemala y Honduras estas rondan el 70% y 80%. Mientras tanto en Nicaragua el promedio se ubica entre el 50% anual en intereses, equivalente a un 4.1% mensual.

Canales también destaca que es necesario tomar en cuenta que estas tasas “en general dependen mucho del riesgo del país”, por eso explica que no es de extrañar que en Panamá o El Salvador se encuentren tasas más bajas “porque es una economía mucho más grande, donde hay mejores ingresos, entonces el riesgo de que quienes tengan tarjetas tengan dificultades para pagarlo disminuye”, al contrario de lo que sucede en Honduras que, aunque tiene un PIB mayor, su economía es bastante similar a la de Nicaragua, y por ende presenta también altas tasas.

El economista Luis Núñez coincide en que el riesgo como país de Nicaragua ha aumentado considerablemente a partir de 2018 y por ello no considera que una regulación en las tasas de interés sea la respuesta adecuada para llegar al fondo del problema. Recuerda que en años anteriores ya se intentó hacer una regulación, pero “no se pudo porque se habla de un sector bastante fuerte y además no se pueden dar tantas libertades, las tarjetas de crédito son un riesgo enorme no solo para los bancos sino para los mismos tarjetahabientes”. Para el especialista lo que verdaderamente se necesita es educación financiera.

Gisella Canales! Consultora en educación financiera.

Un problema social

Aunque las tarjetas de crédito en Nicaragua efectivamente cuentan con altas tasas de intereses, estas encarecen aún más debido al mal uso que se da sobre las mismas, advierte Canales. Asimismo, remarca que hay una falla de parte de los emisores de tarjetas pues “si bien proporcionan la información sobre su uso, como institución financiera no garantizan que realmente el nuevo usuario de esa tarjeta comprenda” realmente los términos, “generalmente solo se entrega y hasta que ya empezaste a tener los enredos con la tarjeta vas aprendiendo con esos errores como utilizarla”.

Núñez recuerda que antes de aprobarse la norma de operaciones de tarjetas de crédito en 2010 el país enfrentó una crisis en la que los juzgados acumularon hasta 50 mil casos de tarjetahabientes que no tenían con qué pagar sus deudas, “las tasas de interés son muy altas y por otro lado nuestra cultura de consumo es desordenada, aquí (la tarjeta de crédito) se ocupa como si fuera dinero en efectivo y no debería ser esa la lógica”, a lo que califica como un problema sociocultural que “ha contribuido incluso a empobrecer a muchas familias nicaragüenses”.

Para Canales, el principal problema en el país es la falta de conocimiento del adecuado uso de la tarjeta de crédito “para que pueda funcionar como una aliada o como un medio de pago, y no que se convierta en un endeudamiento innecesario que además de esto es el más caro de todas las opciones en el sistema financiero nacional”.

Errores comunes

Las tarjetas de crédito son un mecanismo de financiamiento de corto plazo del cual muchas personas abusan y extienden su plazo más allá de lo contemplado, por lo que terminan pagando una alta cifra de intereses acumulados, los cuales a su vez son elevados.

¿Cómo ahorrar combustible ante las constantes alzas?

La experta explica que entre los principales errores que se cometen están el ignorar la fecha de corte y de pago al momento de realizar las compras; no dar seguimiento a los estados de cuenta, con lo que se pueden asumir cargos que pueden revertirse, como el de la membresía anual —este puede ser anulado con una llamada al centro bancario—. Usar promociones sin conocerlas a fondo, y creer que el pago mínimo es el pago total que se debe realizar cuando en realidad solo es una cuota que aunque se pague, sigue acumulando intereses porque no corresponde a la deuda total.

Foto: NI

Núñez agrega que el primer error que las personas cometen es creer que “es dinero regalado” y hacen un uso irracional de la tarjeta “perdiendo el hilo de la realidad”. Posteriormente, lo ideal asegura es que pregunten cuánto es la tasa de interés y revisen si están realmente en condiciones de asumir esa deuda. Una vez ya está la deuda, es necesario llevar un control y cálculo de las mismas para no pagar en dos años lo que puede pagarse en seis meses. En caso de tener problemas, el economista recomienda ir al banco para revisar la situación.

Destaca que muchas personas evitan ir al banco ya que “pensamos que cuando llegamos al banco nos está esperando la policía, pero es necesario ir”. El experto asegura que es importante tener el valor de plantearle al banco cuál es su actual capacidad de pago y que este acerque posiciones para iniciar nuevamente. “Mucha gente se equivoca y evade” porque desconoce que pueden llevarse a cabo este tipo de negociaciones, agrega.

Cae uso de la tarjeta de crédito

El número de tarjetas de crédito emitidas por las distintas entidades bancarias se ha reducido durante los últimos años debido a la crisis económica actual que enfrenta el país. Muchos empleos se han perdido, las personas han disminuido sus capacidades de pago, y como efecto de ello los bancos se han vuelto más cautelosos y han endurecido sus requisitos al límite para emitirlas.

Las graves consecuencias de que Nicaragua entre a la lista negra del GAFI

Datos de la Superintendencia de Bancos y Otras Entidades Financieras (Siboif) muestran que al cierre del año 2019 habían registradas 846,457 tarjetas de crédito, mientras que al cierre del año pasado el número bajó a 785,605 tarjetas. “Estamos hablando de que hay menos gente con tarjeta, y en 2017 antes del estallido de la crisis, teníamos más de un millón de tarjetas de crédito circulando” apunta Canales.

La Fundación Nicaragüense para el Desarrollo Económico y Social (Funides) compartía en su informe de coyuntura que a octubre de 2020 el crédito destinado al consumo se redujo en considerables magnitudes, en el caso de las tarjetas de crédito el decrecimiento fue del 17%.

El último informe trimestral de la Siboif muestra que hasta septiembre del año 2020 la cartera en riesgo se ubicó en 16.7% y el índice de morosidad de la cartera bruta en 3.7%. La cartera de crédito del sistema financiero nacional por actividad se concentró fundamentalmente en cartera comercial (35.3%), industrial (13.3%) y préstamos hipotecarios (12.5%). Las tarjetas de crédito personales representan apenas el 6.7% de la cartera bruta del sistema financiero nacional, con 8,114.8 millones de córdobas a septiembre de 2020.

Datos de la Siboif muestran que al cierre del año 2019 habían registradas 846,457 tarjetas de crédito, mientras que al cierre del año pasado el número bajó a 785,605 tarjetas.

En medio de la recesión económica, se ha observado una fuerte reducción en la circulación de préstamos por medio de tarjetas de crédito. El llamado dinero plástico que tuve un significativo auge hasta el año 2017, ha caído a raíz de la crisis y cada vez son menos los nicaragüenses que recurren a su uso.

Sin embargo, Núñez comparte que las tarjetas de crédito ya son parte de la vida diaria de las familias del mundo, y por ello “es tiempo que comencemos a documentarnos, a estudiar bien realmente cómo funcionan estos mecanismos financieros” para poder realizar un adecuado uso de estas como herramientas de emergencia.

Nicaragua Investiga

You must be logged in to post a comment Login